グループ通算制度の見直し

速報 令和4年度(2022年度)税制改正解説

グループ通算制度の見直し - 主な改正点

1. 改正の概要

| 項目 | 改正の内容 | |

| 1 | 投資簿価修正制度の見直し | 通算子法人の離脱時に子法人株式の帳簿価額とされるその通算子法人の帳簿価額純資産価額に資産調整勘定等対応金額(※)を加算することができる措置が講じられる。 ※通算子法人株式の取得価額を合併対価として、その取得時にその通算子法人を被合併法人とする非適格合併を行うものとした場合に資産調整勘定等として計算される金額に相当する金額をいう。 |

| 2 | 離脱時の時価評価制度の見直し | 離脱等に伴う資産の時価評価の適用上、1,000万円未満の営業権が、時価評価の対象資産とされる。 |

| 3 | 通算税効果額の範囲の見直し | 利子税の額に相当する金額として、各通算法人間で授受される金額は、通算税効果額から除外される。 |

| 4 | 支配関係5年継続要件の見直し |

支配関係5年継続要件の特例(※)について、判定方法や特例の適用除外の範囲について見直される。 ① 通算承認日の5年前の日後に設立された通算親法人について、設立日からの支配関係の有無の判定は、「通算親法人」と「他の通算法人のうち最後に支配関係を有することとなった日(改正前:設立日)の最も早いもの」との間で行うものとされる。 ② 特例の適用がない場合(特例の適用除外)の範囲が見直される。 ※通算法人等が通算承認日の5年前の日後に設立されたものである場合、その通算法人の設立日から支配関係があれば支配関係5年継続要件を満たすものとする特例 |

| 5 | 欠損金の損金算入の特例の計算 | 認定事業適応法人の欠損金の損金算入の特例(資本金が1億円超でも繰越欠損金の控除上限が最大100%とされる特例)の適用を受ける場合の非特定超過控除対象額の配賦方法が見直しされる。 |

| 6 | 外国税額控除の見直し | 外国税額控除の進行年度調整措置に関して、一定の場合には税務当局は調査の結果を説明するなどの見直しが行われる。 |

2. 適用時期

大綱上は明記されていないが2022年(令和4年)4月1日以後開始事業年度から適用されると想定される。

グループ通算制度の見直し - (1) 投資簿価修正制度の見直し

1. 改正の概要

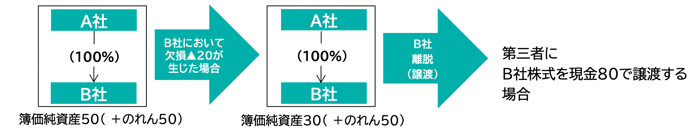

通算子法人が離脱する際の投資簿価修正制度について、離脱時に子会社株式の取得時におけるのれんに相当する金額(資産調整勘定等対応金額)をその通算子法人の簿価純資産価額に加算することができる措置が講じられる。

| 制度 | 簿価修正取り扱い | B株式の簿価 | 損益計算 |

| 連結納税制度 | 取得時の帳簿価額±連結期間中に生じた利益積立金の増減額 | 100-20=80 | 現金80 / B社株式80 ⇒損益なし |

| グループ通算制度 (改正前) |

離脱時のB社 簿価純資産価額 | 30 | 現金80 / B社株式30 / 利益50 |

| グループ通算制度 (今年度改正) |

離脱時のB社 簿価純資産価額 +のれん(資産調整勘定等対応金額) |

30+50=80 | 現金80 / B社株式80 ⇒損益なし |

- 適用を受けるにあたり、離脱時の属する事業年度の確定申告書等に計算に関する明細を添付及び計算に関する事項を記載した書類の保存が義務となる。

- 離脱時において時価評価による帳簿価額修正を行う通算子法人を除く。

- 資産調整勘定等対応金額とは、離脱する通算子法人の通算開始・加入前に時価取得した子法人株式を合併対価として、取得時に、通算子法人を被合併法人とする非適格合併を行うものとした場合に資産調整勘定又は負債調整勘定として計算される金額に相当する金額をいう。

- 資産調整勘定等対応金額は、通算子法人を被合併法人とする非適格合併等が行われた場合には零とする。

- 連結納税制度からグループ通算制度に移行した場合も対象とする。

⇒ 投資簿価修正の意義・目的

グループ内における利益・損失の二重計上を排除する目的に設けられた制度

⇒ 改正の趣旨

改正前のグループ通算制度においては、M&Aにより簿価純資産価額を超える金額で取得した通算子法人株式を第三者に売却する場合に通算親法人において、のれん(買収プレミアム)部分が損金(譲渡原価)に算入されないないため、連結納税制度に比べグループ通算制度の方が譲渡による利益が過大又は損失が過少に計上されてしまう。

この点を是正するため、今年度改正において投資簿価修正の見直しが行われる。

2. 実務上の留意点

- 大綱には「資産調整勘定等対応金額は、通算子法人を被合併法人とする非適格合併等が行われた場合には零とする」と記載されている。現金対価の合併等と、第三者に対する現金対価の株式譲渡は対価が現金である点は同じであるにも関わらず、取引当事者の課税関係が異なる取り扱いとなるため、今後の条文での確認が必要となる。

- 資産調整勘定等対応金額の計算は、通算子法人の「取得時」に遡って行う必要があり、また適用に当たっては計算の明細添付が必要となる。そのため取得時(買収時)の通算子法人の時価純資産を把握するための情報(含み損益資産の有無、当該資産の当時の時価情報)を適切に管理されているかの確認が必要となる。

3. 今後の注目点

- 段階取得の場合に、一部の取得に係る資産調整勘定等対応金額が不明である場合、残りの資産調整勘定等対応金額が明らかな部分についてのみ、この措置の適用を受けることができるか

- 大綱上は、対象となる通算子法人の通算開始・加入前の取得に限定しているが、通算開始又は加入後の取得は対象とならないか

グループ通算制度の見直し - (2) 離脱時の時価評価制度の見直し

1. 改正の概要

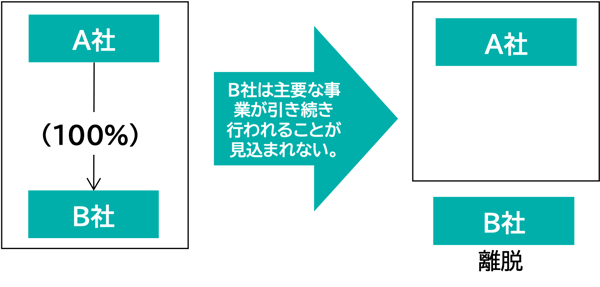

離脱法人の離脱時に時価評価する際に1,000万円未満の営業権が、時価評価の対象資産となる。

連結納税制度においては特段の規定はなかったが、改正前のグループ通算制度において、離脱法人における離脱時に資産の時価評価を行う規定が新設された。改正前は、時価評価を行う際に帳簿価額が1,000万円に満たない資産は、時価評価の対象資産から除外されていたが、今年度改正で帳簿価額が1,000万円未満の営業権は、除外されず時価評価の対象資産となる。

| 制度 | 時価評価対象資産 |

| グループ通算制度 (改正前) |

固定資産(営業権を含む)・棚卸資産である土地・有価証券・金銭債権及び繰延資産(帳簿価額1,000万未満の資産その他一定の資産を除く) |

| グループ通算制度 (今年度改正) |

固定資産(営業権を含む)・棚卸資産である土地・有価証券・金銭債権及び繰延資産(帳簿価額1,000万未満の資産(営業権を除く)その他一定の資産を除く) |

2. 実務上の留意点

離脱する通算子法人につき離脱時の時価評価の適用がある場合、営業権の時価評価が必須となる。

グループ通算制度の見直し - (3) 通算税効果額の範囲の見直し

1. 改正の概要

利子税の額に相当する金額として、各通算法人間で授受される金額は、通算税効果額から除外する。

| 制度 | 通算税効果額の利子税の取扱い |

| 連結納税制度 | 利子税は除く |

| グループ通算制度(改正前) | 規定なし |

| グループ通算制度(今年度改正) | 利子税は除く |

⇒ 通算税効果額について

グループ通算制度では、連結納税制度と同様にグループ内の損益通算等により減少する法人税・地方法人税相当額(通算税効果額)を通算法人間で精算金として受け渡しされることが想定される。支払った通算法人は損金不算入として、受取った通算法人は益金不算入として扱うこととされている。

⇒ 改正の背景

連結納税制度では、益金不算入、損金不算入となる通算税効果額について、法人税及び地方法人税の附帯税である利子税については除外する規定があったが、グループ通算制度(改正前)では規定がなかった。

利子税の支払いは、法人税・地方法人税と異なり損金算入されるものであることから、グループ間で利子税相当額の授受が行われた場合には、それを損金算入及び益金算入とするべきものと考えられることから、今年度改正で明確化される。

グループ通算制度の見直し - (4) 支配関係5年継続要件の見直し

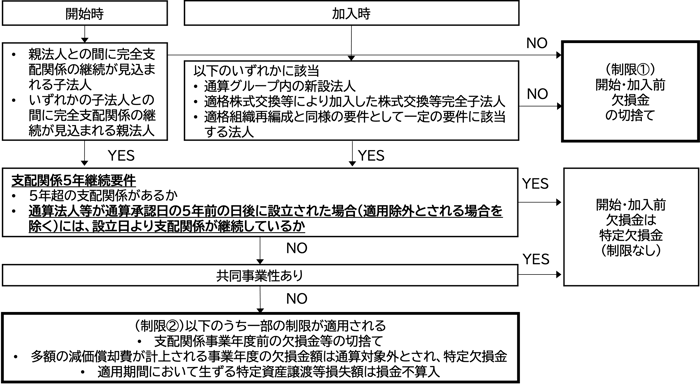

1. 改正の概要

共同事業性がない場合等の通算法人の欠損金額の切捨て等の制限の適用除外となる要件のうち支配関係5年継続要件について次の点が見直される。

(1) 通算承認日の5年前の日後に設立された通算親法人における判定

通算親法人が通算承認日(開始日または加入日)の5年前の日後に設立された場合、次のとおり判定することとされる。

| 改正前 | 改正後 | |

| 右の場合には支配関係 5年継続要件を満たす |

「通算親法人」と「他の通算法人のうちその設立の日の最も早いもの」との間に通算親法人の設立の日又は他の通算法人の設立の日のうち最も早い日のいずれか遅い日から継続して支配関係があるとき | 「通算親法人」と「他の通算法人のうち最後に支配関係を有することとなった日の最も早いもの」との間に通算親法人の設立の日又は他の通算法人の設立の日のうち最も早い日のいずれか遅い日から継続して支配関係があるとき |

【具体例】

通算親法人をP、通算子法人をS1、S2としてグループ通算制度の適用を受ける場合

開始日:R6.4.1

P設立日:R3.4.1(S2を株式移転完全子法人とする単独株式移転により設立)

S1設立日:R1.4.1、支配関係発生日:R5.4.1(P社がS1を買収)

S2設立日:R2.4.1、支配関係発生日:R3.4.1

| 改正前 | 改正後 | |

| 判定方法 |

PとS1※1との間でR3.4.1※2から支配関係が継続しているかどうか ※1 S1・S2で設立日の最も早いもの |

PとS2※1との間でR3.4.1※2から支配関係が継続しているかどうか ※1 S1・S2で支配関係発生日の最も早いもの |

| 判定結果 | 支配関係は継続していないため、支配関係5年継続要件は満たさない | 支配関係が継続しているため、支配関係5年継続要件を満たす |

(2) 通算法人等が通算承認日の5年前の日後に設立された場合における判定

通算法人等が5年前の日後に設立された場合で、その通算法人の設立日または通算親法人の設立日のいずれか遅い日から支配関係がある場合は、支配関係5年継続要件を充足するものとされる特例があるが、一定の組織再編成等が行われていた場合には、この特例は適用されない(特例の適用除外)。この特例の適用除外の範囲について見直しが行われる。

① 通算子法人の判定において、(ⅰ)自己を合併法人とする適格合併で他の通算子法人の支配関係法人(通算法人を除く)を被合併法人とするもの及び(ⅱ)自己が発行済株式等を有する内国法人(通算法人を除く)で他の通算子法人の支配関係法人であるものの残余財産の確定を適用除外となる組織再編成に追加(適用除外の拡大)

② 通算グループ内の法人間の組織再編成を特例の適用から除外される組織再編成から除外(適用除外の縮小)

2. 実務上の留意点

- 支配関係5年継続要件が見直されたため、連結納税を経ずにグループ通算制度を採用する予定の法人は、支配関係5年継続要件の充足の可否を改めて確認することが望ましい。

- 特に、上記1(2)①は、支配関係5年継続要件を満たす場合を縮小する改正であるため(納税者に不利な改正※)、合併や残余財産の分配が行われている場合には要注意となる。

※支配関係5年継続要件の非充足の場合が拡大→欠損金の切捨て等の制限を受ける範囲の増加

3. 今後の注目点

適用除外から除外されることとなる「通算グループ内の法人間の組織再編成」の範囲

参考:開始・加入時の欠損金等の制限の概要

開始・加入時の欠損金額の切捨て等の制限の概要は以下のとおり(太枠が制限対象)

「支配関係5年継続要件」の「通算法人等が5年前の日後に設立された場合」が改正対象であり(太線・下線)、制限②の適用の有無に影響がある。

グループ通算制度の見直し - (5) 欠損金の損金算入の特例の計算

1. 改正の概要

認定事業適応法人の欠損金の損金算入の特例(本特例)の適用を受ける場合の非特定超過控除対象額の配賦方法が見直しされる。

| 項目 | 改正前 | 改正後 |

| 非特定超過控除対象額の 各通算法人への配賦計算 |

非特定超過控除対象額×①/② ① 非特定欠損控除前所得金額 ② 非特定欠損控除前所得金額と他の非特定欠損控除前所得金額の合計額 |

非特定超過控除対象額×①/② ① 非特定欠損控除前所得金額-本特例を適用しないものとした場合に損金算入されることとなる非特定欠損金相当額 ② 非特定欠損控除前所得金額-本特例を適用しないものとした場合に損金算入されることとなる非特定欠損金相当額 |

⇒ 認定事業適応法人の欠損金の損金算入の特例とは

青色申告書を提出する法人(資本金の額が1億円超の法人)が、一定の期間内に「事業適応計画」の認定を受けた場合において、その認定された計画に基づいて投資を行ったときは、原則として2020年度(令和2年度)・2021年度(令和3年度)に生じた欠損金額を、翌期以後、最大で5年間、欠損金の繰越控除前の所得の金額の範囲内(最大で100%)で損金算入することができる特例措置(繰越欠損金の控除上限が50%であるものが最大で100%まで引上げられる)

→ 設備投資額の範囲内で一定の金額を、損金算入することができる繰越控除額に加算することができる。

⇒ グループ通算制度における非特定超過控除対象額の各通算法人への配賦計算

通算法人で行った設備投資額をその通算法人で利用しきれなかった場合には、その利用しきれない設備投資額で一定の金額(非特定超過控除対象額)を各通算法人に配賦し、各通算法人で利用することができる。

→ その配賦計算について見直される。

2. 実務上の留意点

実際に利用可能な金額の比で配賦されることとなるため、欠損金の繰越控除による損金算入額が減少することはないと想定される。

グループ通算制度の見直し - (6) 外国税額控除の見直し

1. 改正の概要

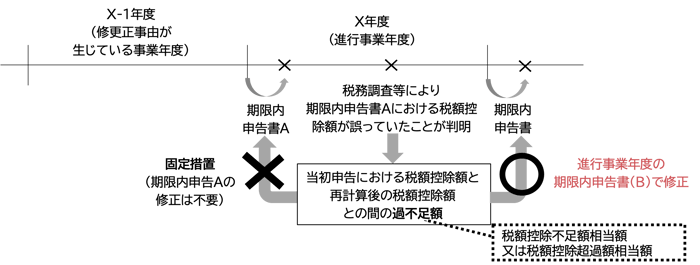

グループ通算制度の施行に伴い、同制度の外国税額控除における進行事業年度調整措置に関し、次の見直しが行われる。

(1)税務当局による調査結果の説明

(2)固定措置の不適用

(3)固定措置の再適用

⇒ 進行年度調整措置とは

外国税額控除におけるグループ調整計算の規定の適用を受けた事業年度の期限内申告につき、修更正事由が生じた場合には、その修更正事由が生じている事業年度ではなく、いわゆる進行事業年度においてその増減した金額の調整を行うこととされている。(外国税額控除における遮断措置)

【イメージ】

(1) 税務当局による調査結果の説明

税務当局が調査を行った結果、進行事業年度調整措置を適用すべきと認める場合には、通算法人に対し、その調査結果の内容(進行事業年度調整措置を適用すべきと認められた金額及びその理由を含む。)を説明するものとする。

(2) 固定措置の不適用

(1)の説明が行われた日の属する事業年度の期限内申告書に添付された書類に進行事業年度調整措置を適用した金額(税額控除不足額相当額又は税額控除超過額相当額)として記載された金額等がその説明の内容と異なる場合には、その事業年度に係る税額控除不足額相当額又は税額控除超過額相当額に係る固定措置を不適用とする。

(3) 固定措置の再適用

税額控除額等(※)に係る固定措置が不適用とされた事業年度について、その不適用とされたことに伴い修正申告書の提出又は更正が行われた場合には、原則として、その修正申告書又はその更正に係る更正通知書に税額控除額等として記載された金額をもって本固定措置を再適用する。

※税額控除額、税額控除不足額相当額又は税額控除超過額相当額をいう。

2. 今後の注目点

- 調査を受けた通算法人の過不足額だけが説明されるのか、それとも全ての通算法人の過不足額が説明されるのか

- 前者だとすると、他の通算法人の修更正により、新たに税額控除不足額相当額又は税額控除超過額相当額が生じた場合には、既になされた説明と異なることとなるが、その場合は固定措置の不適用は適用されないか

- 固定措置の再適用の例外

- その他所要の措置の内容

内容につきましては、「令和4年度税制改正大綱」に基づき、情報の提供を目的として、一般的な概要をまとめたものです。そのため、今後国会に提出される予定の法案等を確認する必要があり、当該法案等において本資料に記載した内容とは異なる内容が制定される場合もありますのでご留意ください。対策の立案・実行は専門家にもご相談のうえ、ご自身の責任において取り組んでいただきますよう、よろしくお願い申し上げます。

税制改正の最新情報など、山田&パートナーズの税務情報のニュースレター登録は以下から