中小企業事業再編投資損失準備金制度の拡充

速報 2024年度(令和6年度)税制改正解説

1. 改正のポイント

(1)趣旨・背景

成長意欲のある中堅・中小企業が、複数の中小企業を子会社化し、グループ一体となって成長していくことを後押しするため、複数回のM&Aを実施する場合には、積立率を現行の70%から最大100%に拡充し、据置期間を現行の5年から10年に延長する措置を講ずる。こうした措置により、中小企業の従業員の雇用を確保しつつ、成長分野への円滑な労働移動を確保することを目的としている。

(2)中小企業事業再編投資損失準備金の繰入れ

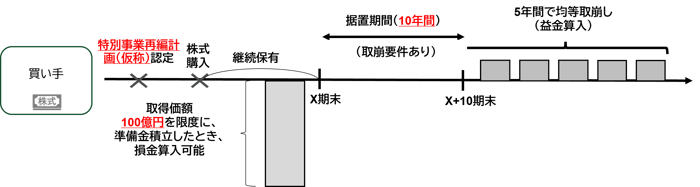

青色申告書を提出する法人で産業競争力強化法の改正法の特別事業再編計画(仮称)の認定を受けた認定特別事業再編事業者(仮称)であるものが、その認定に係る特別事業再編計画に従って他の法人の株式等の取得(購入による取得に限る。)をし、かつ、これをその取得の日を含む事業年度終了の日まで引き続き有している場合(その株式等の取得価額が100億円を超える金額又は1億円に満たない金額である場合及び一定の表明保証保険契約を締結している場合を除く。)において、その株式等の価格の低落による損失に備えるため、その株式等の取得価額に次の株式等の区分に応じそれぞれ次の割合を乗じた金額以下の金額を中小企業事業再編投資損失準備金として積み立てたときは、その積み立てた金額は、その事業年度において損金算入できる措置を加える(以下、「新制度」)。

① その認定に係る特別事業再編計画に従って最初に取得をした株式等90%

② 上記①に掲げるもの以外の株式等100%

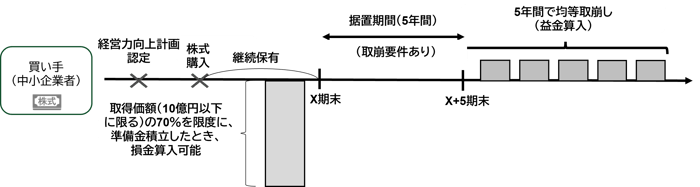

なお、大綱上、「を加える。」とあり、中小企業等経営強化法に基づき経営力向上計画の認定を受けた中小企業が計画に基づいてM&Aを実施した場合に適用できる現行の準備金制度(出資額(10億円以下に限る)の70%が限度。以下、「現行制度」)は、一定の表明保証保険契約を締結している場合は適用しないなどの措置を講じた上で、別途延長される見込み。

(3)中小企業事業再編投資損失準備金の繰入れ

新制度により積み立てた準備金は、その株式等の全部又は一部を有しなくなった場合、その株式等の帳簿価額を減額した場合等において取り崩すほか、その積み立てた事業年度終了の日の翌日から10年を経過した日を含む事業年度から5年間でその経過した準備金残高の均等額を取り崩して、益金算入する。準備金の取崩し事由に株式等の取得をした事業年度後にその事業承継等を対象とする一定の表明保証保険契約を締結した場合を加え、その事由に該当する場合には、その全額を取り崩して、益金算入することとする。

2. 適用時期

- 新制度は、産業競争力強化法の改正法の施行の日から2027年(令和9年)3月31日までの間に同法の特別事業再編計画(仮称)の認定を受けた株式等の取得に対して適用。

- 現行制度の適用期限は、3年延長(2027年(令和9年)3月31日までに経営力向上計画の認定を受けた株式等の取得に対して適用)。

3. 影響・対応策

- (現行制度・新制度)一定の表明保証保険契約を締結している場合が除かれる。

- (新制度)株式等の取得価額が100億円を超える金額又は1億円に満たない金額である場合は除かれる。

- (新制度)認定を受けた特別事業再編計画に従って最初に取得をした株式等については、損金算入割合は90%となる。

4. 実務のポイント

- 新制度に基づく適用要件や特別事業再編計画(仮称)がどのような内容になるかを確認する必要がある。

- 一定の表明保証保険契約とはどのようなものかを確認する必要がある。

【現行制度イメージ】

【新制度イメージ】

内容につきましては、「令和6年度税制改正大綱」に基づき、情報の提供を目的として、一般的な概要をまとめたものです。そのため、今後国会に提出される予定の法案等を確認する必要があり、当該法案等において本資料に記載した内容とは異なる内容が制定される場合もありますのでご留意ください。対策の立案・実行は専門家にもご相談のうえ、ご自身の責任において取り組んでいただきますよう、よろしくお願い申し上げます。

「速報 2024年度(令和6年度)税制改正解説」へ戻る

「税制改正解説」へ戻る

「インサイト」へ戻る

税制改正の最新情報など、山田&パートナーズの税務情報のニュースレター登録は以下から