2020年1月21日

- 税の最新情報

地域未来投資促進税制の活用について

地域未来投資促進税制の活用について

地域の強み(産業集積、観光資源、特産物、技術、人材、情報等)を活かした先進的 な事業について、設備投資をした場合、課税の特例の対象となります。

地域中核企業による地域の強みを活かした事業拡大のための未来投資を支援し、地域経済の活性化を図ることを目的として、地域未来投資促進法が施行されています。

地域未来投資促進法では、市町村や都道府県が国の基本方針に基づいた基本計画を策定し、その基本計画に基づき事業者が具体的な地域経済牽引事業計画を作成しますが、令和元年9月27日までに市町村や都道府県が策定した基本計画のうち国が同意をしたものは、ものづくりに関する計画などを中心に、235計画に上ります。

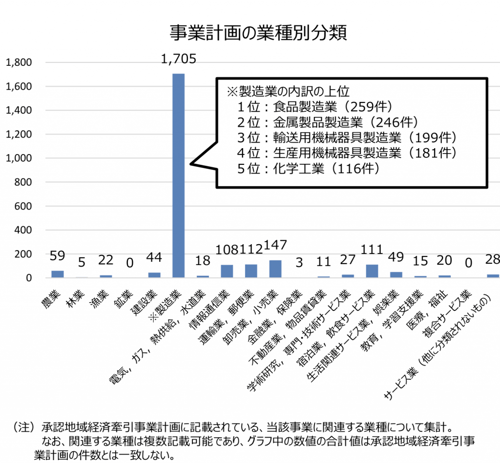

また、これらの基本計画を受けて事業者が作成し承認された地域経済牽引事業計画は、製造業を中心に令和元年9月30日現在で、のべ2430事業者に上っています。

税制上は、平成29年度税制改正にて地域未来投資促進税制が創設され、青色申告書を提出する法人で承認地域経済牽引事業者であるものが、承認地域経済牽引事業の促進区域内において一定の事業施設等の新設等をする場合には、機械装置、器具備品、建物及びその附属設備等に、特別償却(最大で取得価額の50%)又は税額控除(最大で取得価額の5%)が認められます。

この税制は、地域未来投資促進法の施行の日(平成29年7月31日)から令和3年3月31日までの期間内の事業施設等の新設等が対象となりますので、税制支援を受けることができる可能性のある法人は、税制が適用できる期間を念頭に置いた上で、設備投資計画等を検討する事が有効です。

また、この税制の適用を受けるためには、事業者は建物の着工前に、基本計画に基づき事業者が作成する地域経済牽引事業計画について、都道府県知事の承認を受ける必要があります。

さらに、設備等の取得前までに地域経済牽引事業計画が先進性を有することについて主務大臣の確認を受ける必要もあります。

設備等の着工や取得をした後の法人税等の確定申告段階になってから本税制適用の可能性に気がついても適用を受ける事はできませんので、設備投資の計画段階から本税制の適用を想定した早めの準備をしておく必要があります。

また、市町村・都道府県によっては、法人税等以外にも不動産取得税・固定資産税の免除・減免が受けられる場合もありますので、自治体への確認も大切です。

本税制は、地域社会の特性を活用した事業の生み出す経済的効果を最大化させようとする取組を税制上支援するという、地域経済にとって意義のある税制です。

有効に活用できるよう、手続き・要件を十分に確認しておくことが必要・肝要です。

経済産業省サイトより引用

【 執筆者 】

税理士法人山田&パートナーズ

税理士 パートナー

東海本部長 兼 名古屋事務所長

宮島 寛明

税理士法人山田&パートナーズでは、国内の以下の拠点において本税制の対応サポートを行っています。

札幌・盛岡・仙台・北関東・東京・横浜・新潟・金沢・静岡・名古屋・京都・大阪・神戸・広島・高松・松山・福岡