適格請求書発行事業者となる小規模事業者に係る税額控除に関する経過措置

速報 令和5年度(2023年度)税制改正解説

1. 改正の概要

(1) 主旨・目的

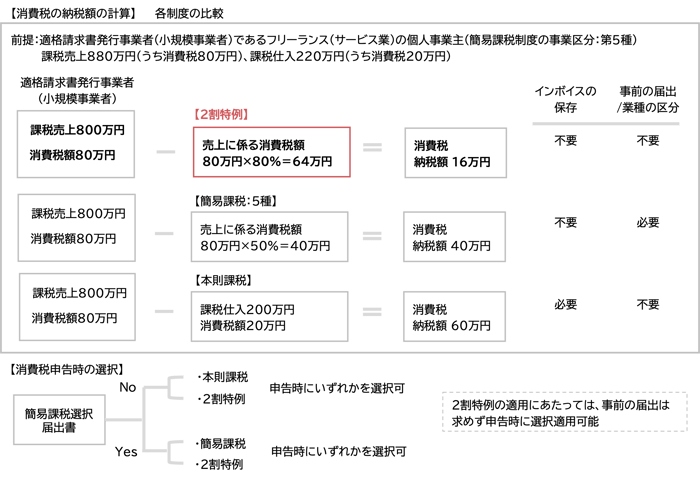

免税事業者が課税事業者を選択した場合、消費税額の負担軽減を図るため、納税額を売上に係る消費税額の2割に軽減する激変緩和措置を3年間講ずる。

(2) 内容

① 適格請求書発行事業者となる小規模事業者に係る税額控除に関する経過措置(2割特例)

適格請求書発行事業者の2023年(令和5年)10月1日から2026年(令和8年)9月30日までの日の属する各課税期間(注1)において、免税事業者が適格請求書発行事業者となったこと又は課税事業者選択届出書を提出したことにより事業者免税点制度の適用を受けられないこととなる場合には、その課税期間における課税標準額に対する消費税額から控除する金額を、当該課税標準額に対する消費税額に8割を乗じた額とすることにより、納付税額を当該課税標準額に対する消費税額の2割とすることができることとする。

(注1)下記の課税期間を除く。

- 課税期間の特例の適用を受ける課税期間

- 2023年(令和5年)10月1日前から課税事業者選択届出書の提出により、引き続き事業者免税点制度の適用を受けられないこととなる同日の属する課税期間

② 確定申告書への付記

適格請求書発行事業者が2割特例の適用を受けようとする場合には、確定申告書にその旨を付記するものとする。

2. 適用時期

2023年(令和5年)10月1日から2026年(令和8年)9月30日までの日の属する各課税期間において適用する。

3. 実務上の留意点

- 適格請求書発行事業者の登録により課税事業者となる小規模事業者の負担軽減措置であるため、従前から課税事業者を選択していた事業者には適用されない。

- 課税期間を3か月ごと又は1か月ごとに短縮している場合には適用されない。

- 卸売業(第1種事業:みなし仕入率90%)以外の業種の小規模事業者については、2割特例を選択することが有利となる。

- 経過措置終了後に簡易課税が有利となる場合には、経過措置終了後の最初の課税期間中に簡易課税選択届出書を提出すれば、簡易課税制度の適用が認められる。

- 課税事業者選択届出書及び登録申請書を既に提出している小規模事業者であっても、2023年(令和5年)10月1日の属する課税期間において課税事業者選択不適用届出書を提出した場合には、2023年(令和5年)10月1日から2割特例の適用が可能となる。

内容につきましては、「令和5年度税制改正大綱」に基づき、情報の提供を目的として、一般的な概要をまとめたものです。そのため、今後国会に提出される予定の法案等を確認する必要があり、当該法案等において本資料に記載した内容とは異なる内容が制定される場合もありますのでご留意ください。対策の立案・実行は専門家にもご相談のうえ、ご自身の責任において取り組んでいただきますよう、よろしくお願い申し上げます。

税制改正の最新情報など、山田&パートナーズの税務情報のニュースレター登録は以下から