適格請求書発行事業者登録制度の見直し

速報 令和5年度(2023年度)税制改正解説

1. 改正の概要

(1) 主旨・目的

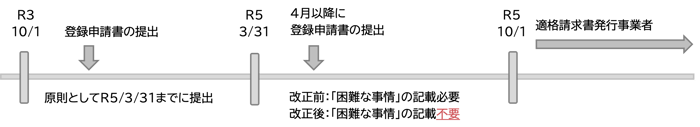

事業者のインボイス制度への準備状況にバラつきがあること等を踏まえて、2023年(令和5年)4月以降においても適格請求書発行事業者の登録申請書に、「困難な事情」の記載がない場合でも、登録申請を可能とするなど、登録申請手続きの柔軟化が図られる。

(2) 内容

① インボイス制度開始時から登録を受ける場合の手続きの緩和

2023年(令和5年)4月以降に、同年10月1日から適格請求書発行事業者の登録を受けようとする事業者は、同年3月31日までに登録申請書の提出ができないことについて「困難な事情」を記載して提出することとされていたが、その「困難な事情」の記載が不要とされる。

② 課税期間の中途から登録を受ける場合(経過措置)の見直し

2023年(令和5年)10月1日後に適格請求書発行事業者の登録を受けようとする免税事業者は、登録申請書に、その提出する日から15日を経過する日以後の登録希望日を記載するものとし、登録希望日後に登録がされたときは、その登録希望日に登録されたものとみなされる。

③ 適格請求書発行事業者の登録の期限の見直し

免税事業者が適格請求書発行事業者の登録申請書を提出し、課税期間の初日から登録を受けようとする場合には、課税期間の初日から起算して15日前の日(改正前:課税期間の初日の前日から起算して1月前の日)までに登録申請書を提出することとされる。この場合においてその課税期間の初日後に登録がされたときは、同日に登録を受けたものとみなされる。

④ 適格請求書発行事業者の登録の取消し期限の見直し

適格請求書発行事業者が登録の取消しを求める届出書を提出し、その提出があった課税期間の翌課税期間の初日から登録を取り消そうとする場合には、その翌課税期間の初日から15日前の日(改正前:その提出があった課税期間の末日から起算して30日前の日の前日)までに届出書を提出することとされる。

2. 適用時期

大綱に明記はされていないが、2023年(令和5年)4月1日以後において登録申請書等を提出する事業者について適用されるものと考えられる。

3. 実務上の留意点

2023年(令和5年)10月1日から適格請求書発行事業者の登録を受けようとする事業者は、特段の事情がなくても原則的な期限(同年3月31日)にかかわらず、同年9月30日までに登録申請書を提出することで、適格請求書発行事業者の登録が可能となる。ただし、同年9月中の申請となった場合、インボイス制度開始時点で自己の登録番号の確認ができないことも考えられるため、留意が必要である。

内容につきましては、「令和5年度税制改正大綱」に基づき、情報の提供を目的として、一般的な概要をまとめたものです。そのため、今後国会に提出される予定の法案等を確認する必要があり、当該法案等において本資料に記載した内容とは異なる内容が制定される場合もありますのでご留意ください。対策の立案・実行は専門家にもご相談のうえ、ご自身の責任において取り組んでいただきますよう、よろしくお願い申し上げます。

税制改正の最新情報など、山田&パートナーズの税務情報のニュースレター登録は以下から