1. はじめに

エンジェル税制とは、スタートアップへ投資を行った個人投資家やスタートアップを起業した個人に対して税制上の優遇措置を行う制度です。スタートアップは、日本経済の潜在的成長率を高める重要な存在であることから、近年、『これからの未来を担う企業を起業・応援してみませんか』とのキャッチフレーズのもと、エンジェル税制の利活用推進を後押しする制度改正が続いております。

本稿では、利便性の向上と同時に活用件数が増加しているエンジェル税制の概要をご紹介します。

2. 制度の概要

エンジェル税制では、①投資時点(所得税のみ)及び②株式譲渡時点(所得税及び住民税)の2段階において税制上の優遇措置を受けることが可能です。また、寄付金控除(優遇措置A、優遇措置A-2)と譲渡所得の特例(優遇措置B、プレシード・シード特例、起業特例)の大きく2種類の優遇措置があり、これらは選択適用となっています。特に、令和5年度税制改正にて創設された『起業特例』及び『プレシード・シード特例』は、投資額20億円までは非課税になるという大胆な優遇措置となっています。

表1:優遇措置の概要

■下記のいずれかの措置を選択適用

※ プレシード・シード特例、起業特例は令和5年4月1日以後の取得に適用可能

表2:対象となるスタートアップ

※ 上記の他、スタートアップの新規性等の種々の適用要件がありますので、検討の際は詳細条件の確認をお願いします

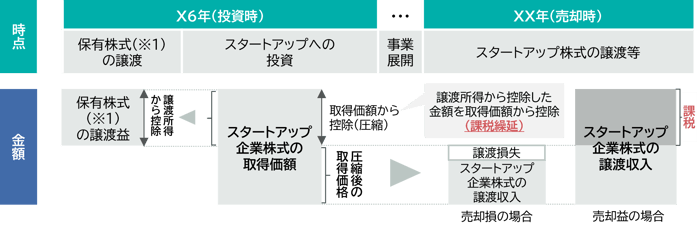

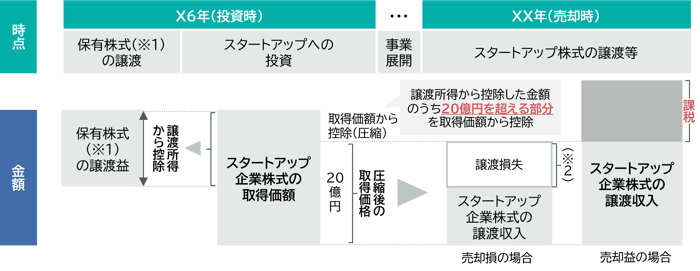

表3:譲渡所得の特例のイメージ図

【例1:優遇措置B(課税繰延)】

【例2:プレシード・シード特例、起業特例(20億円まで非課税)】

(※1)一般株式等の譲渡及び上場株式等の譲渡

(※2)その年分の一般株式等に係る譲渡所得等の金額から控除し、控除しきれない金額があるときは、上場株式等に係る譲渡所得等の金額から控除する。なお、控除しきれない金額がある場合には、翌年以後3年間損失を繰り越すことができる。

3. 特例活用上の留意点

(1) 特例の性質(課税繰延)

前述の通り、優遇措置A、優遇措置A-2、優遇措置Bについては、“課税繰延”の措置となります。投資時点で税制優遇を受けた金額は、そのスタートアップの株式の取得価額から圧縮し、圧縮後の取得価額をもとに株式譲渡時点での譲渡損益を計算する必要があります。つまり、投資時点で控除を受けた金額分だけ株式譲渡時点の課税対象額が増加しますので注意が必要です。

一方で、プレシード・シード特例、起業特例については、投資時点で優遇措置を受けた金額のうち、投資額20億円までは取得価額の圧縮をする必要がありません。そのため、投資時点で控除を受けた金額のうち20億円までは株式譲渡時点においても課税されません。なお、20億円を超える投資額分は取得価額の圧縮が必要です(課税繰延)。

(2) 特例の対象となる投資方法

エンジェル税制は、未上場スタートアップに対する個人投資家による資金供給を支援するための措置です。そのため、優遇措置の対象となるのは、株式の発行の際に払込み(起業特例の場合は、設立の際に払込み)により取得した株式の取得に要した金額(令和6年4月1日以降、一定の新株予約権の取得に要した金額を含みます。)に限定されています。

■ 投資形態

① 直接投資※ ※民法上の組合又は投資事業有限責任組合経由を含みます。

② 認定投資事業有限責任組合(LPS)経由

③ 認定少額電子募集取扱業者(ECF)経由(株式投資型クラウドファンディング)

(3) 投資のタイミング

優遇措置B、プレシード・シード特例、起業特例は、株式譲渡益が発生した年内に投資を行う必要があります。

特に、起業特例の適用を検討する場合、株式譲渡益が発生した後から同一年内にスタートアップを起業することは実務上困難なケースが多く、株式譲渡益が生じる前に起業の計画を立てておくなどの準備が肝要となります。

起業特例に限らず、かなり短い期間内に再投資先を選定する必要がある点は本制度の課題であるため、制度改正により再投資期間の延長などの手当てがなされることが期待されています。

執筆:谷口 弥生 taniguchiy@yamada-partners.jp