令和5年度(2023年度)税制改正により、期末に保有する暗号資産の評価方法が見直されます。

現状、企業が有する暗号資産(活発な市場が存在するもの)は、税務上、期末に時価評価され、評価損益は課税の対象とされています。この評価損益は、キャッシュフローを伴わない未実現の損益です。

したがって企業は、継続して保有する暗号資産についても、キャッシュフローを伴わない(=担税力がない)中で課税が求められていました。

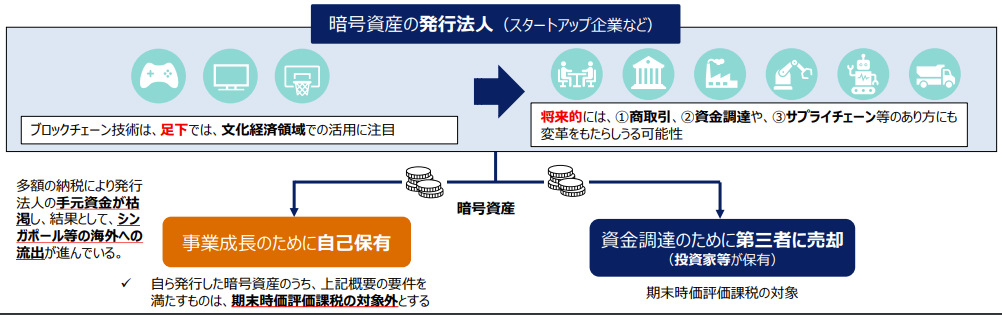

こうした取扱いは、国内においてブロックチェーン技術を活用した企業や事業開発を阻害する要因という指摘があります。

そこで、自己が発行した暗号資産でその発行の時から継続して保有しているもののうち、一定の要件を満たすものについて、期末時価評価課税の対象外とする改正が行われます。

具体的には、法人が事業年度末において有する暗号資産のうち時価評価により評価損益を計上するものの範囲から、次の要件に該当する暗号資産が除外されます。

イ:自己が発行した暗号資産でその発行の時から継続して保有しているものであること。

ロ:その暗号資産の発行の時から継続して次のいずれかにより譲渡制限が行われているものであること。

(イ)他の者に移転することができないようにする技術的措置がとられていること。

(ロ)一定の要件を満たす信託の信託財産としていること。

出典:経済産業省「令和5年度(2023年度)経済産業関係税制改正について」

また国税庁は、暗号資産の期末の時価評価に係る質疑応答事例について取りまとめた「法人が保有する暗号資産に係る期末時価評価の取扱いについて(情報)」(1月20日付)を公表しています。期末に時価評価される「活発な市場が存在する暗号資産」の取扱いについて記載されたものですが、2023(令和5)年度税制改正の内容について、参考として改正内容が記載されています。

このように暗号資産の税務上の取扱いについては、国税庁が「情報」を提供する、税制改正が行われるなど、整備が行われています。

税制上の環境が整備されることで、ブロックチェーン技術を活用した企業のスタートアップや事業開発を促し、延いてはブロックチェーン技術を活用する日本企業の国際競争力の向上に資することが期待されます。

詳しい改正内容及び実務上の留意点等は、弊法人ホームページ「速報令和5年度(2023年度)税制改正解説」をご覧ください。

※ 本内容は、令和5年度(2023年度)税制改正大綱及び関連省庁の公表資料に基づいています。

今後の法令等により内容が変わる可能性がありますので、ご注意ください。