会計検査院は、「令和5年度決算検査報告書」を内閣に送付しました。決算検査報告とは、会計検査院が1年間に実施した会計検査の成果を明らかにした報告書です。

この検査報告には、令和5年度の歳入歳出決算、政府関係機関の収入支出決算などに関する会計検査の成果が収録されています。検査報告書は、検査が済んだ決算とともに内閣に送付され、内閣から国会に提出されます。そして、国会で決算審査を行う場合の重要な資料となるほか、財政当局などの業務執行にも活用されています。

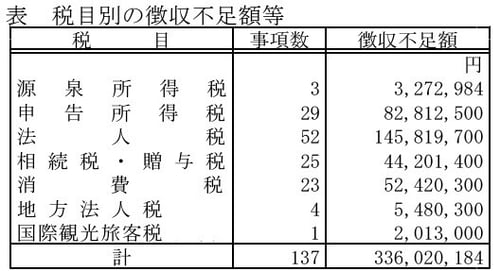

報告書をみると、財務省に対して、税金の徴収額に総額3億3,602万円の過不足があると指摘しています。65税務署において納税者133人から税金を徴収するに当たり、徴収額が不足していたものが137事項3億3,602万円(平成29年度から令和5年度まで)となっています。

徴収の不足額を税目別にみると、最も多い法人税が52事項1億4,582万円、次いで申告所得税が29事項8,281万円、以下、消費税23事項5,242万円、相続税・贈与税は25事項4,420万円となっています。

(出典:会計検査院「令和5年度決算検査報告の概要」)

相続税に関して徴収不足になっていた25事項の内訳は、相続税額の加算に関する事態が13事項、法定相続分に関する事態が9事項及びその他に関する事態が3事項でした。

報告書には下記のような事例が示されています。

<事例> 法定相続分の計算を誤っていた事態

納税者Dは、令和元年10月相続分の申告に当たり、法定相続人が納税者D等3人いることから、法定相続分をそれぞれ3分の1とし、相続税の総額を61,376,100円、納税者Dの相続税額を50,796,100円としていた。

そして、法定相続人3人はいずれも代襲相続人である甥姪であった。 しかし、申告書等によれば、納税者Dの親は被相続人と父母の双方を同じくするものであり、他の2人の甥姪の親は被相続人と父のみを同じくするものであった。 このため、納税者Dの親が受けるべきであった法定相続分は3分の2、当該2人の甥姪の親が受けるべきであった法定相続分は3分の1となり、納税者Dの法定相続分は3分の2、当該2人の甥姪の法定相続分はそれぞれ6分の1となる。

したがって、これにより計算した相続税の総額70,528,800円に基づいて納税者Dの相続税額を算出すると58,371,100円となるのに、これを見過ごしたため、納税者Dの相続税額7,575,000円が徴収不足になっていた。

徴収の不足額を国税局等ごとにみると、東京国税局が62件1億7,479万円と最も多く、次いで関東信越国税局18件6,944万円、名古屋国税局が18件2,312万円となっています。

法人税の徴収不足はほとんどの国税局等で発生しているのに対し、源泉所得税の徴収不足は東京国税局、大阪国税局のみで発生しているなど、税目により特徴があるようです。